Adiós a la casa propia: Wall Street sale a comprar viviendas

- Homo consciens

- 9 ago 2024

- 16 Min. de lectura

Actualizado: 30 sept 2024

Fuente: Por Carolina Flynn - Para Climaterra - Agosto de 2024

La vivienda es la principal forma de riqueza en el mundo y cada vez es más inasequible para la mayoría de las familias. ¿Quiénes las están comprando?

Blackstone, el fondo de inversión estadounidense, alcanza el billón de dólares en inmuebles (aproximadamente el PBI de Holanda - la economía número 18 en el mundo).

¿Cómo logró esta empresa, cuyos accionistas principales son Blackrock y Vanguard, empezar en 1985 con sólo 400.000 dólares de capital inicial, y ser hoy la mayor propietaria de bienes inmuebles del mundo?

Ya logrado el objetivo de ser dueños de las mayores corporaciones del mundo, Wall Street a puesto sus miras en el mercado inmobiliario de viviendas familiares globalmente, subiendo precios y alejando a las familias -aún más- de la posibilidad de ser propietarias.

Las proyecciones son que los inversores institucionales podrían controlar el 40% de las viviendas unifamiliares de alquiler en Estados Unidos para 2030.

En una economía financiarizada como es la economía global actual, el trabajo ha dejado de ser el factor determinante de redistribución de la riqueza.

Introducción

¿Se suele preguntar por qué cada vez es más difícil para un trabajador o un joven acceder a una vivienda?, ¿por qué hace unas décadas, trabajando sólo el hombre, las familias accedían a la casa propia y ahora trabajan dos integrantes por familia y la vivienda es cada vez más inaccesible?

Parte importante de lo que está sucediendo es que ha cambiado el modelo económico: hemos pasado de una economía productiva y de trabajo a una economía financiarizada donde el principal motor de beneficios para el sistema es el sector financiero. Y, ni usted ni yo tenemos chances en este modelo.

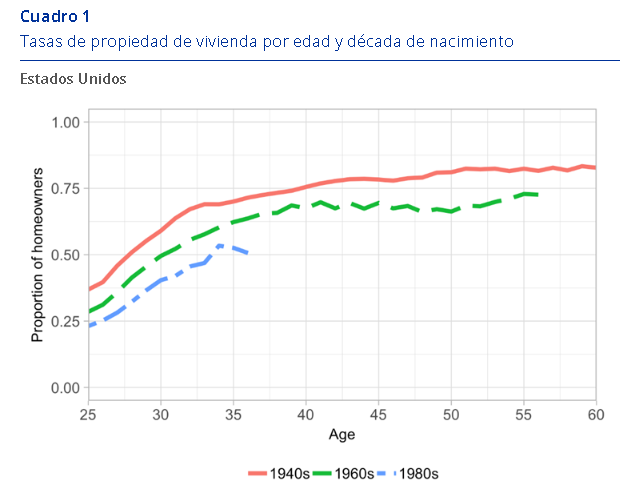

Gráfico 1: En Estados Unidos, las generaciones más jóvenes tienen menos probabilidades de vivir en sus propios hogares que las generaciones mayores de la misma edad. Entre los hogares encabezados por alguien nacido en la década de 1940, el 70% era dueño de su casa a los 35 años. Esta cifra se redujo al 60% para los nacidos en la década de 1960 y a alrededor del 50% para los primeros “millennials” nacidos en la década de 1980. Fuente: Banco Central Europeo

Gráfico 2: También en el sur de Europa las tasas de propiedad de vivienda a los 35 años han disminuido, en más de 10 puntos porcentuales si se compara a los nacidos entre 1965 y 1979 con los nacidos en los años 1980. Fuente: Banco Central Europeo

Primera consecuencia de una economía financiarizada para el trabajador: el dinero (estamos hablando de los grandes montos) ya no se gana trabajando ni produciendo, se gana en la bolsa, manejando expectativas y marketing dentro del mercado financiero. En esta economía hay actores globales muy grandes que cuentan con grandes ventajas. Así por ejemplo, Blackrock, Vanguard, State Street, manejan en conjunto 22 billones de dólares en activos, casi el mismo monto que el PBI de EEUU) conocen a la perfección el juego porque forman parte de las esferas decisorias del poder, y por lo tanto nunca pierden. Estos actores ya son accionistas mayoritarios de las principales corporaciones del mundo: tecnológicas (Google, Microsoft, Amazon, Facebook, etc), farmacéuticas, bancos, alimenticias, etc.. aquí)

Otra problema para las clases medias y trabajadoras en esta economía financiarizada, es que en el pasado, los salarios aumentaban con el aumento de productividad, esto permitía al trabajador incrementar su gasto y, por tanto, generaba crecimiento en la economía. En las últimas décadas, en cambio, los aumentos de productividad no generan un aumento de salarios sino que terminan en los bolsillos de los accionistas y CEOs, y por ese motivo el crecimiento económico depende cada vez más de un mayor endeudamiento. Véase en el gráfico 3 la brecha entre productividad y salario en EEUU que se viene incrementando desde 1979 y en el gráfico 4, la disparidad entre lo que gana un CEO vs un trabajador y cómo esta disparidad ha ido incrementándose desde la década del 80.

Gráfico 4 - Brecha entre el pago del CEO de una corporación vs el trabajador promedio en EEUU. en el año 2015 - Abajo, esa brecha crece a partir de 1980

Pero si queremos ver más claro el problema, hay un indicador que lo dice todo: Como señala el Doctor en Estudios sobre Desarrollo, Julen Bollain "Los rendimientos financieros del 1% más rico superan a los salarios del 50% más pobre de la sociedad. Es decir, el dinero que se saca el 1% por "no hacer nada", es mayor al que se saca la mitad de la población trabajando 40 horas semanales."

Por esta razón el sistema reemplazó los aumentos de salarios por los créditos: hoy los hogares de muchos países están muy endeudados, principalmente para acceder a una vivienda. En 2015, la deuda de los hogares como porcentaje de su ingreso familiar alcanzó el 150% en el Reino Unido, el 110% en Estados Unidos, el 203% en Australia y el 292% en Dinamarca. Una gran parte de esto se debe a los préstamos hipotecarios.

Gráfico 5 - Situación del endeudamiento de los hogares en EEUU. Desde el 2003 el total de deuda de los hogares se duplicó.

Todo esto implicó un negocio redondo para el sistema financiero, que lo explicamos en 3 pasos :

A) se quedaron con parte del salario que fue a los bolsillos de los accionistas y CEOs.

B) se benefician enormemente con los intereses de los créditos que tienen que sacar los trabajadores y con los beneficios de una economía que funciona a base de deuda.

C) una política monetaria que sirve a las finanzas, permitió la consolidación de conglomerados financieros gigantes como Blackrock y Vanguard con un poder económico y político enorme.

Gráfico 6- Ahorro personal en EEUU. 1960 - 2022, línea azul. En línea roja uso del crédito de la tarjeta de crédito.

A la pérdida de valor de los salarios, la dependencia creciente en el crédito se suma un aumento en los precios de la vivienda tanto en Europa como en EEUU. Hoy se necesitan los sueldos anuales enteros de casi 16 años de trabajo para comprar una vivienda en Amsterdam, por ejemplo.

Gráfico 7: ¿Cuántos salarios brutos anuales son necesarios para comprar una vivienda nueva por ciudad en Europa? - El salario bruto anual es el salario mensual multiplicado por 12. Fuente: Deloitte

Entre 2010 y el segundo trimestre de 2023, el precio de la vivienda en la Unión Europea tuvo un incremento del 46% y los alquileres aumentaron el 21%.

Gráfico 7: Aumento del precio de la vivienda y de los alquileres. Fuente: The Conversation

En EEUU, según datos de la Oficina del Censo. se produce un fenómeno similar:

En 1960, la vivienda media costaba 11.900 dólares, mientras que la renta media era de 5.600 dólares, lo que indica una relación precio-ingresos de 2,1.

Por el contrario, en 2019 la vivienda media costaba 240.500 dólares, con una renta media estimada de 68.703 dólares, lo que supone una relación precio-ingresos de 3,5.

1 -¿Cómo explicamos precios cada vez más altos de las viviendas con salarios cada vez más bajos? ¿Quién puede comprar viviendas?

A la perdida relativa de los salarios en manos de los accionistas y CEOs, el consiguiente endeudamiento individual y el creciente peso de las finanzas como fuente de riqueza a nivel global, se suma otra ventaja -dada en bandeja- a la elite financiera global (que detallaremos en el apartado 4) pero que en líneas generales consiste en que "ayudados" por los bancos centrales, gigantes financieros como Blackrock y Vanguard obtienen cifras multimillonarias operando en la bolsa y los mercados financieros. Estas ganancias extraordinarias fueron y siguen siendo volcadas masivamente a la compra de bienes reales, desde oro, a tierras, a shoppings, infraestructura comercial e industrial, talleres, apartamentos, casas.

Después de todo, por más que nos digan que alquilar no importa, que se puede hacer más dinero aplicando el capital de una vivienda al juego financiero, o que no tiene sentido ahorrar al mismo tiempo que se incentiva todas las formas posibles de consumo, la mayor fuente de riqueza global es el real state, o los bienes inmuebles.

Y esto los maestros de las finanzas lo saben, por eso vuelcan las ganancias abstractas que se reflejan en un asiento bancario digital en bienes reales.

Es importante que quede claro lo siguiente: un dinero "ganado" no en actividades productivas o trabajando sino en la apuesta financiera casi segura (correlacionada con la emisión de dinero de la Fed por ej. - véase gráfico 21), es luego usado en activos reales, generando aumentos de precios muy grandes en el sector inmobiliario, que desplazan a los individuos y a las familias trabajadoras del sueño de la casa propia.

Sin la intervención de estos fondos financieros, las viviendas bajarían de precio, pero desde la crisis del 2008, estos actores arrasan en el mercado inmobiliario.

Particularmente en el apartado 2, vamos a analizar el comportamiento de Blackstone, el mayor tenedor de bienes inmuebles del mundo. Blackstone cuyos accionistas mayoritarios son los grandes tres: Blackrock, Vanguard y State Street, con 25,76% de las tenencias accionarias. Pero cómo veremos, no sólo son accionistas mayoritarios de Blackstone sino de casi todas las empresas que son propietarias de viviendas y apartamentos.

Tenedores mayoritarios de Blackstone al 8/8/24:

Es obvio, que si no existieran estos compradores institucionales, si no se inflara el mercado de acciones con la constante emisión monetaria, la lógica del mercado haría que los precios de la vivienda cayeran y fueran accesibles para los trabajadores. El Washington Post informó que en el tercer trimestre de 2023, estas entidades financieras representaron el 44% de las compras de viviendas unifamiliares para arreglar y vender en EEUU.

Este es, en resumidas cuentas, el mecanismo que ha permitido la increíble concentración de riqueza que existe en el mundo actualmente y las crecientes dificultades a las que se enfrentan las clases medias.

2. Blackstone: el gigante inmobiliario de Wall Street

Como dijimos anteriormente, entre las instituciones financieras más relevantes en el sector inmobiliario a nivel mundial, tenemos a la gestora de activos Blackstone.

Aunque el nombre es muy similar (Roca negra vs Piedra negra), no hay que confundir Blackstone con BlackRock, el fondo de gestión de activos fundado por Larry Fink, y dueño de las principales corporaciones del mundo (bancos, tecnológicas, farmacéuticas, alimentarias, armamentìsticas, etc.). Sin embargo no podemos no relacionarlos por dos motivos:

Larry Fink trabajó para Blackstone en los años 80 y creó ahí Blackrock.

Blackrock, es uno de los mayores accionistas de Blackstone con 6,47% de las tenencias accionarias. Pero dado que Vanguard es también propietario de Blackrock, ese porcentaje es mayor.

Pero indudablemente cuando se trata de inmuebles, el gigante es Blackstone. Y la propiedad de tantos inmuebles le proporciona rentas anuales por $338.000 millones de dólares, el 44% del total de sus ingresos. Estos $338 mil millones en rentas anuales representan más de la mitad del PBI de Argentina. Y, obviamente, con el dinero que pueden volcar a comprar más inmuebles anualmente, esas rentas crecen exponencialmente. El final lo conocemos si jugamos alguna vez al Monopoly.

En el cuadro que presentamos a continuación podemos ver la evolución de las inversiones anuales de Blackstone, el total de activos bajo gestión y el crecimiento anual. Nótese el gran salto luego de la pandemia y recordemos que todas las emergencias (sean del tipo que sean) son los momentos de mayores transferencias de ingresos de los pobres a los ricos.

Blackstone evolución de inversiones y activos bajo gestión

Gráfico 9: - Dólares expresados en notación inglesa - Fuente: Blackstone Reports Fourth Quarter and Full Year 2019. 2020, 2021, 2022 y 2023 Results

En 5 años han multiplicado más que por 4 sus inversiones y han más que duplicado los activos bajo gestión. Extrapolemos lo que va a suceder en un par de décadas. Seremos todos inquilinos.

Para tener una idea de lo que representa 1 billón de activos bajo gestión (1 trillón en inglés), tengamos en cuenta que esta cifra supera al PBI de todos los países del mundo excepto 18 (ver gráfico 10).

Obviamente, y sin ninguna restricción gubernamental, con los niveles de crecimiento en inversión y activos gestionados anualmente, Blackstone va a terminar concentrando gran parte de la infraestructura inmobiliaria mundial.

Hoy titulares cómo "Wall Street está comprando barrios enteros" son cada vez más frecuentes, pero la regulación se hace difícil por el lobby que ejercen y el poder que tienen. Recordemos que los accionistas mayoritarios de Blackstone son Vanguard y Blackrock y que entre los dos casi manejan activos que igualan al PBI de EEUU. El CEO de Blackstone, por ejemplo, es un importante financista de la campaña de Donald Trump.

Las proyecciones de un informe de MetLife, es que los inversores institucionales podrían controlar el 40% de las viviendas unifamiliares de alquiler en Estados Unidos para 2030,

Figura; Aviso publicitario del Foro de Davos "No tendrás nada y serás feliz"

Un informe de 2023 de la Private Equity Stakeholder Project (PESP) y la Alianza para el Empoderamiento Comunitario de California señala:

Blackstone posee y gestiona más de 300.000 viviendas de alquiler en Estados Unidos, lo que le convierte en el mayor arrendador del país.

En los últimos dos años, Blackstone ha protagonizado una agresiva oleada de compras, ampliando su imperio inmobiliario residencial al hacerse con varias propiedades de alquiler unifamiliares y multifamiliares, añadiendo más de 200.000 unidades de vivienda a su cartera.

Blackstone ha iniciado una oleada de desahucios en varios estados y subas de los alquileres superiores a lo permitido por los estados.

Blackstone también gastó millones de dólares luchando contra el control de alquileres en California, dando más de $ 7 millones en 2018 y más de $ 7 millones en 2020 para oponerse a las iniciativas que habrían limitado los aumentos de alquiler.

Wall Street es un propietario que no rinde cuentas, el interés primordial de estas empresas no son los inquilinos, sino devolver dividendos a sus accionistas.

3 - Wall Street comprando barrios enteros

Pero no es sólo Blackstone, diversas corporaciones dedicadas al arrendamiento de viviendas están aumentando sus compras de edificios de apartamentos en varios países. Hay lugares de EEUU, donde más de un tercio de las viviendas en el mercado están siendo adquiridas por empresas de capital privado. Incluso el fundador de Amazon, Jeff Bezos, ha entrado en el mercado de la vivienda unifamiliar con su empresa Arrived.

Repasemos los mayores jugadores del sector en EEUU:

a -Progress Residential

Es uno de los mayores proveedores de viviendas unifamiliares de alquiler de Estados Unidos. Con una cartera que supera las 85.000 viviendas en 30 áreas metropolitanas de rápido crecimiento. La empresa ha suscitado polémica por su estrategia de comprar un gran número de viviendas y cobrar a los inquilinos elevados alquileres con un mantenimiento deficiente. La propiedad es del consorcio Pretium Partners cuya propiedad es privada, su creador es un ex director de Goldman Sachs.

b - Invitation Homes

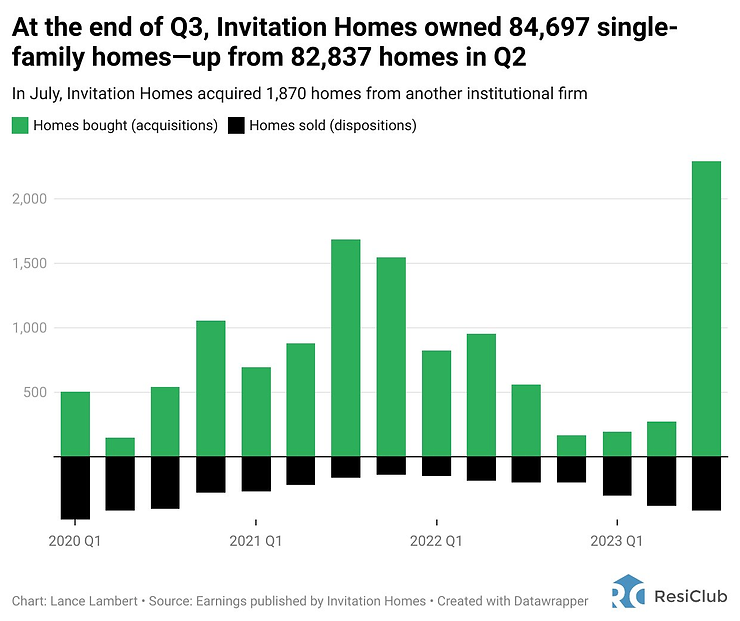

En el tercer trimestre de 2023, la empresa era propietaria de de 84.697 viviendas de alquiler. Blackrock y Vanguard tienen el 34.91% de las tenencias accionarias de Invitation Homes al 30 de abril de 2024.

c - American Homes 4 Rent

En el tercer trimestre de 2023 la empresa es propietaria de 59.092 viviendas.

d - Tricon Residential

En el tercer trimestre de 2023 tenía 37.162 viviendas en Estados Unidos y Canadá y fue adquirida por Blackstone en enero de 2024

e -Grupo Amherst

Son propietarias de 57.000 viviendas. No cotizan en bolsa.

f- FirstKey Homes

Son propietarias de más de 50.000 viviendas. No cotizan en bolsa.

En 2030, se calcula que estas entidades financieras privadas podrían tener unos 7,6 millones de viviendas en EEUU, es decir, más del 40% de todos los alquileres unifamiliares del mercado.

A nivel mundial, en el año 2021, los 10 fondos de inversión con mayores propiedades inmuebles eran:

Fuente: Decolonialist Atlas

Cabe destacar que dentro de algunos de estos gigantes del real state, tambièn son accionistas importantes Blackrock, Vanguard y State Street.

Prologis - 40,81% de las tenencias accionarias las tiene Vanguard, Blackrock y State Street

Met Life - 25,42% de las tenencias accionarias las tiene Vanguard, Blackrock y State Street

4. ¿Cómo llegamos hasta acá? La profundización de la financiarización de la economía global

Para poder entender cómo llegamos a este momento en donde un puñado de actores financieros se convirtieron en los dueños de casi todas las empresas y de bienes inmuebles a nivel global, hay que entender cómo impacta la financiarización de la economía en el mundo real.

En primer lugar como ya dijimos al principio, las finanzas, lo abstracto, se vuelve más importante que lo productivo, y ya sin el motor económico de la economía real, el endeudamiento y la emisión monetaria se transforman en el motor que permite el crecimiento perpetuo (en un planeta finito). Las finanzas, los mercados financieros, son de alguna forma, la manera de ingresar este dinero creado artificialmente al sistema.

No es raro entonces que, desde hace décadas, la economía mundial viene funcionando a base de impresión monetaria y deuda.

a) Empecemos analizando el tema deuda global:

En 2022, pandemia de por medio, la deuda mundial alcanzó la cifra récord de 305 billones de dólares, el 348% del PIB global. No está considerado aquí otro tipo de deudas del denominado "shadow banking"

b) Expansión monetaria:

Los gráficos siguientes nos muestran la inyección monumental de dinero que la Fed y el Banco Central Europeo vienen realizando después de la crisis financiera del 2008: desde diciembre de 1913 en que fue fundada y hasta el 2008, es decir en 95 años, la Fed había creado un total de casi 900.000 millones de dólares, en los meses posteriores a la crisis financiera, esa cifra casi se triplicó hasta alcanzar casi 2,2 billones de dólares y durante los años subsiguientes siguió creciendo hasta llegar a casi 9 billones post pandemia. Quiere decir que desde el 2008 al 31 de enero de 2024, la FED volcó al mercado casi la totalidad de los dólares circulantes.

Expansión monetaria hasta 2024- Dólar estadounidense

Expansión monetaria desde 2007 -2022 - Dólar y Euro

Creación de dólares desde 2008 a 2022

Flexibilización cuantitativa 1 - 2008 a 2010: se crearon 1.4 billones de dólares

Flexibilización cuantitativa 2 - 2011 - 2012: se crearon 0.56 billones de dólares

Flexibilización cuantitativa 3- 2013 -2015: se crearon 1.7 billones de dólares

Flexibilización cuantitativa 4 - 2019 - 2022: se crearon 4.9 billones de dólares

Este dinero creado, sin ninguna dirección explícita hacia el sector productivo (o real) fue utilizado para inflar los precios en los mercados de bonos, acciones, derivados y lo que hizo, fundamentalmente, es profundizar la tendencia de inflar al sector financiero con respecto al sector de la economía real, valorizando capitales en la esfera financiera.

Veamos como el S&P500, (uno de los índices bursátiles más representativos de la bolsa de Nueva York porque se compone de las 500 empresas más grandes de Estados Unidos), fue creciendo al compás de esas inyecciones de dólares y euros de la autoridad monetaria. Esto quiere decir que invertir en la bolsa durante este tiempo fue una apuesta segura, y los que saben de finanzas hicieron fortunas.

Relación entre oferta monetaria de la Fed y el índice bursátil S&P500

Tengamos en cuenta que las finanzas no generan riquezas por sí mismas sino a costa de extraer del sector productivo parte de los excedentes generados, y de saquear a toda la sociedad de la riqueza acumulada.

Esta preponderancia del sector financiero es lo que se denomina la financiarización de la economía, un proceso por el que los mercados financieros, las instituciones financieras y las élites financieras adquieren una mayor influencia y participación sobre la política económica y el funcionamiento de las economías nacionales e internacionales. Y finalmente, una influencia sin precedentes en la vida política de las naciones y en nuestra vida cotidiana.

Para darnos una idea concreta de la expansión de los mercados financieros, en 2017 casi el 99% de todo el dinero movido globalmente era por motivos financieros, (el valor total del comercio mundial era de 17,88 billones de dólares al año y las transacciones de divisas de 5,1 billones de dólares al día. Es decir, a nivel global, sólo 4 días al año se utiliza el dinero para fines comerciales.

Los bancos centrales, con sus políticas monetarias expansivas post crisis del 2008 generaron el mercado bursátil alcista más largo de la historia; que duró 11 años, hasta la pandemia del COVID-19. En este periodo, el índice S&P 500, tuvo ganancias de más del 400%. Esta tendencia alcista volvió a retomarse a partir de 2023.

SP&500 - Ganancias anuales - Fuente: Macrotrends

¿Cómo termina esto?

Una sociedad donde es más rentable jugar en la bolsa que trabajar, crear una empresa o hacer ciencia es una sociedad condenada. Una sociedad en la que la producción, el trabajo, la inventiva y la creatividad son relegados por la especulación financiera y el dinero fácil, está en serios problemas.

Hoy las mentes más brillantes de occidente ya no se dedican a las ciencias duras o a solucionar los problemas más urgentes de la civilización humana (¡que son muchísimos!) sino a incrementar los dígitos de las cuentas bancarias a través del casino financiero. O a ver cómo generar dopamina e ingresos por publicidad para Sillicon Valley.

El proceso que hemos iniciado hace algunas décadas, de concentración imparable de la riqueza, no puede sino aumentar. Hoy 8 personas tienen la misma cantidad de riqueza que los 4.000 millones más pobres. A medida que pase el tiempo vamos a ir viendo como esta balanza va a ir sumando a las clases medias.

Evidentemente, aunque votemos periódicamente y mantengamos la ilusión de que a través del voto podemos cambiar algo, es claro que hay poca diferencia en los resultados económicos y sociales sea quién sea quién gobierna. Y es cada vez más claro que nuestros gobernantes son títeres del poder real global. Que aunque mucha gente no entienda el cómo llegamos a esta situación, la opinión generalizada de que las cosas van mal se ve reflejada en la desconfianza total en las instituciones que venimos creando en los últimos siglos.

Nos hacen jugar en un juego que funciona gracias al dinero creado de la nada por bancos centrales privatizados, dinero que es distribuido entre ellos y lavado en un casino financiero amañado y que luego de una noche ganadora les permite salir a comprar cosas reales. Nuestras cosas.

En el camino destrozan el planeta, nuestra casa común.

Si no tomamos consciencia -cuánto antes- de la trayectoria a la que nos conduce el esquema ponzi que ha montado esta elite financiera, que es el poder real detrás de los títeres que ponen a gobernar, caeremos irremediablemente en la desposesión absoluta y al cumplimiento del objetivo de "No tendrás nada y serás feliz" que oportunamente promovió el Foro de Davos (y que borró cuando empezó a ser usado en su contra). Y si no nos apuramos, terminarán de montar un sistema totalitario de control digital, con crédito social, identificación digital y facial, rastreo de movimientos físicos y financieros con la moneda digital, que hará imposible la protesta y nos convertirá a todos en esclavos

Cuando nos digan lo que quieren hacer en la cara, creámosle y actuemos. No se me ocurre ninguna forma mejor, que la que propone Manuel Castells, al final de su libro Ruputura.

MAS SOBRE LA CONCENTRACIÓN DE RIQUEZA

Filantro-washing: Los filantrocapitalistas duplicaron sus fortunas en la última década - AQUÍ

¿Quién es el dueño del mundo? Blackrock y Vanguard - aquí

Blackrock, Vanguard, State Street: las dueñas de las corporaciones más importantes del mundo - aquí

¿Quiénes son los dueños de las empresas armamentísticas? - aquí

Los barones de la alimentación mundial - aquí

¿Quiénes son los dueños de la Fed, la fábrica de dólares? Y por qué importa - aquí

¿Quién maneja la publicidad, el motor del sistema? - aquí

¿Qué pasó con la pobreza global con la expansión del capitalismo? - aquí

Bill Gates y el complejo de Mesías - aquí

Los multimillonarios acumulan tierras en Estados Unidos - aquí

La élite acaparadora de tierras debería pagar alquiler al resto de los mortales - aquí

Los periodistas guardianes de Bill Gates - aquí

Cuidado con los efectos en el clima de la agricultura que fomenta Bill Gates y sus aliados - aquí

Vandana Shiva: ¿Comida, salud y trabajo para todos o el control de la comida en manos del 1%? - AQUÍ

¿Quiénes son los dueños de la Fed, la fábrica de dólares? Y por qué importa - AQUÍ

La descomposición en curso de la modernidad capitalista y la preparación de su relevo autoritario -AQUÍ

Zizek, el capitalimo de emergencia y la capitulación de la izquierda - aquí

Blackrock, Vanguard,State Street: las dueñas de las corporaciones más importantes del mundo - aquí

Acuerdo ONU-Davos que otorga a las corporaciones influencia en asuntos de gobernanza mundial - aquí

Bill Gates dice que la pobreza está disminuyendo. No podría estar más equivocado - aquí

¿Quién es más poderoso, los Estados o las empresas? - aquí

TECNOLOGÍA: Los gigantes tecnológicos del mundo, comparados con el tamaño de las economías - aquí

¿Un mundo en el que tu jefe espía tus ondas cerebrales? Ese futuro está cerca - aquí

Las élites han fracasado - aquí